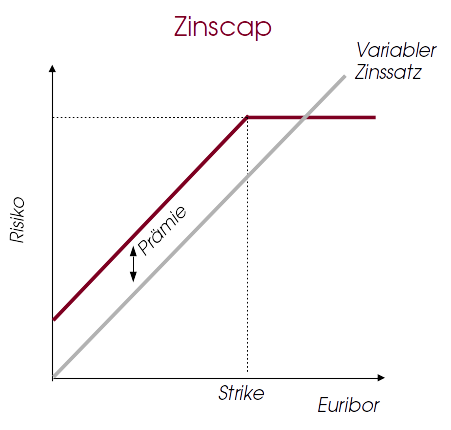

Der Käufer eines Zinscaps erkauft sich künftige Entschädigungszahlungen, falls der Referenzins über den vereinbarten Strike Preis steigt. Auch er erhält dann den Unterschiedsbetrag zwischen Referenzzins und Strike. Der Käufer sichert sich gegen steigende Zinsen ab. Das Gewinnpotenzial bei fallenden Zinsen bleibt voll erhalten. Zinscaps werden gerne zu Krediten verkauft.

Der Cap kostet eine Prämie

Die Zinsobergrenze (Cap) kostet in jedem Fall die Prämie. Die Höhe der Prämie hängt auch hier von den üblichen Optionspreisparametern ab. Unter anderem ist wichtig, wie der Strike gewählt wurde, aber auch die Laufzeit und die Volatilität sind ausschlaggebend. Je wahrscheinlicher es ist, dass Zahlungen aus dem Cap fließen werden, desto höher wird die Prämie ausfallen.

Die Differenz wird ausbezahlt

Wird der variable Zinssatz in einer Zinsperiode so fixiert, dass der Zins über dem Cap liegen würde, so füllt der Verkäufer des Caps diese Differenz durch eine Zahlung wieder auf. Derjenige Geschäftspartner, den den Cap „long“ ist (der Käufer des Caps) erhält für die jeweilige Zinsperiode eine Zahlung vom Verkäufer des Caps, die genau so hoch ist, wie der Unterschied zwischen dem variablen Zins und dem Cap Strike. Das kann besonders für Kreditkunden sehr wichtig sein!

Beispiel: Ein Kredit ist variabel verzinst. Der Kreditnehmer bezahlt halbjährlich den 6-Monats-Euribor + 1,5% an Zinsen. Die Höhe des Kredits beträgt 1 Million Euro. Zusätzlich enthält der Kredit eine Zinsobergrenze für den Euribor von 2,5%. Insgesamt kann damit die Zinsbelastung für den Kreditnehmer nie höher als 4% werden. Angenommen nun, der 6-Monats-Euribor wird in der zweiten Zinsperiode bei 0,5% festgestellt. Der Kreditnehmer bezahlt insgesamt 2% an Zinsen, also 1 Mio x (0,5% + 1,5%) x ein halbes Jahr 1/2 = 10.000 Euro. Mit dem Cap passiert nichts. In der darauf folgenden Zinsperiode allerdings wird der 6-Monats-Euribor bei 3% festgestellt. Der Kreditnehmer müsste theoretisch 4,5% an Zinsen bezahlen, also 1 Mio x (3% + 1,5%) x 1/2 für das halbe Jahr = 22.500 Euro. Aus dem Cap erhält der Kreditnehmer als Ausgleich eine Zahlung von 1 Mio x (3% – 2,5%) x 1/2 Jahr = 2.500 Euro. Der Kreditnehmer hat also effektiv nur Ausgaben von 20.000 Euro oder 4% für das halbe Jahr. Gleichgültig wie hoch der Euribor noch steigen wird, die Kosten werden immer maximal 20.000 Euro pro Halbjahr betragen.

Der Cap besteht aus einer Reihe sogenannter Caplets

Jede variable Zinsperiode erhält ihr eigenes Caplet. Dabei ist die Anzahl der gekauften Caplets in der Regel um eines geringer als die Anzahl der Zinsperioden des Kredits oder des Swaps. So hat beispielsweise ein 5-jähriger Kredit mit halbjährlichen, variablen Zahlungen insgesamt 10 Zinsperioden. Es werden also 10x während der Laufzeit Zinsen fällig. Der Cap hingegen verfügt nur über 9 Caplets. Warum? Weil der Zinssatz für die erste Zinsperiode bereits zu Laufzeitbeginn feststeht. Dafür eine Caplet zu kaufen und Prämie zu bezahlen, macht nicht viel Sinn. Deshalb beginnt der Cap in der Regel erst in der zweiten Zinsberechnungsperiode zu laufen.