Ein Zinsswap (Englisch: Interest Rate Swap oder IRS) ist ein Vertrag zwischen zwei Parteien über den Austausch von Zahlungsströmen für eine bestimmte Laufzeit und auf einen festgelegten Nominalbetrag. In der Standardvariante wird ein fixer Zinssatz gegen einen variablen Zinssatz getauscht.

Eckpunkte eines Zinsswaps

Ein Zinsswap enthält in der Regel die folgenden Bestandteile:

- • Nominalbetrag, auf den die Zahlungen basieren (z.B. 10 Mio Euro)

- • Laufzeitbeginn (Datum, zu dem die Zinsberechnung beginnt, z.B. 12. Oktober 2016)

- • Enddatum (Laufzeitende, z.B. 12. Oktober 2026)

- • Zahler im Swap (Name der Partei, die den fixen Zinssatz bezahlt, z.B. Unternehmen ABC)

- • Empfänger im Swap (Name der Partei, die den fixen Zinssatz erhält, z.B. Bank XYZ)

- • Höhe des fixen Zinssatzes, z.B. 0,60% p.a.

- • Die Zahlungs- und Berechnungsmethoden für den fixen Zinssatz (z.B. jährliche Zahlungen, jeweils am 12. Oktober eines Jahres, erstmalig am 12. Oktober 2017, berechnet auf der Basis act/act unadjusted following)

- • Die Bezeichnung des variablen Zinssatzes, z.B. 6-Monats-Euribor

- • Ein möglicher Aufschlag oder Abschlag (Spread) auf den variablen Zinssatz

- • Die Zahlungs- und Berechnungsmethoden für den variablen Zinssatz (z.B. halbjährliche Zahlungen, jeweils am 12. April und 12. Oktober eines Jahres, erstmalig am 12. April 2017, berechnet auf der Basis act/360 adjusted modified following, fixings in advance)

In unserem Beispiel zahlt der Zahler im Swap an den Empfänger eine fixe Verzsinsung von 0,60% p.a., was bei unserem Nominalbetrag von 10 Mio Euro einer jährlichen Zahlung von 60.000 Euro entspricht. Diese Zahlung leistet der Zahler jedes Jahr am 12. Oktober. Dagegen empfängt er halbjährlich den jeweiligen 6-Monats-Euribor. Die Höhe der variablen Zahlung ist jedes Mal unterschiedlich. Dafür wird jedes Mal zwei Tage vor Beginn einer neuen Zinsperiode das Fixing des 6-Monats-Euribors herangezogen.

Gründe für den Abschluss eines Zinsswaps

Warum sollte jemand in diesen Swap eintreten? Es könnte beispielsweise sein, dass Unternehmen ABC einen Kredit mit 10 Jahren Laufzeit aufgenommen oder eine Anleihe mit 10 Jahren Laufzeit begeben hat. Damit möchte Unternehmen ABC eine neue Maschinenhalle bauen. Der Zinssatz auf den Kredit / die Anleihe ist der 6-Monats-Euribor plus ein Bonitätsaufschlag. Das Unternehmen bezahlt beispielsweise halbjährlich an die Bank oder die Gläubiger der Anleihe den 6mEuribor + 1,5% p.a. an Zinsen. Da die zukünftige Höhe des Euribors nicht bekannt ist, besteht für das Unternehmen ein Zinsrisiko. Schließlich könnte der Euribor während der Laufzeit extrem steigen und so die Kreditzinsen derart erhöhen, dass es für das Unternehmen zu Zahlungsschwierigkeiten kommen könnte. Dieses Zinsrisiko kann das Unternehmen mit diesem Swap absichern. Damit tauscht es die Euribor Zahlungen gegen Zahlungen in fixer Höhe. Dadurch werden auch die Zahlungsströme des Unternehmens besser planbar. Der Nachteil ist, dass das Unternehmen von fallenden Euribor Fixings nicht mehr profitieren kann.

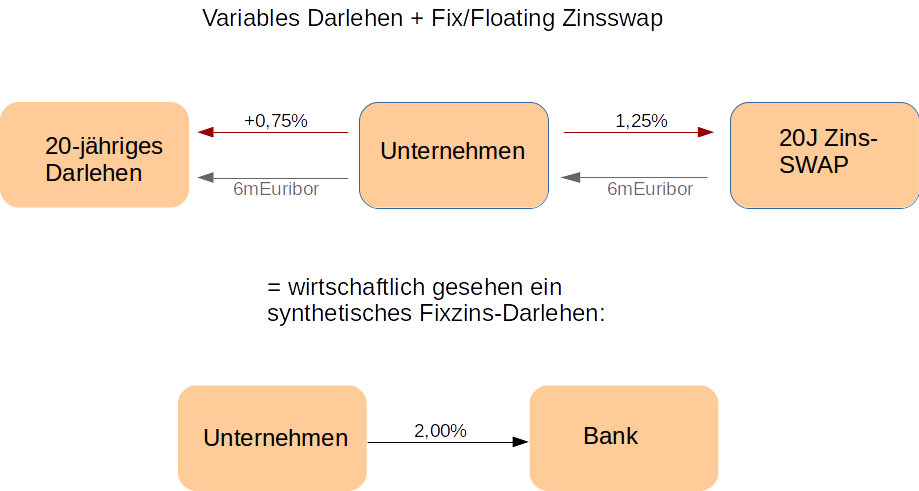

Synthetische Festzinsdarlehen und andere Pakete

Ein Swap kann entweder im Paket zusammen mit einem Kredit oder einer Emissionsbegleitung abgeschlossen werden, aber auch für sich alleine gehandelt werden. Dabei lohnt es sich durchaus, die Preise zwischen den Anbietern (meist Banken und Broker) zu vergleichen und nicht sofort den Paketpreis zu akzeptieren. Schließt ein Unternehmen einen Swap mit einem anderen Geschäftspartner ab als den Kredit, können die beiden Geschäfte im internen Risikosystem trotzdem als Einheit verbucht werden. Wichtig ist, dass beim Abschluss beider Geschäfte darauf geachtet wird, dass die Konditionen ident sind. Bereits beim Abweichen geringer Details können sich die Bewertungen von Kredit und Swap völlig unterschiedlich entwickeln und die Absicherung ist nicht mehr gegeben. Der Risikomanager kann beim Abschluss des Swaps aber auch gezielt eine Teilabsicherung vornehmen. Hat ein Unternehmen viele kleine Positionen, die mit Zinsrisiko behaftet sind, kann es auch sogenannte Globalhedges machen. Dazu werden alle Positionen risikomäßig gesammelt, addiert und genettet, und das verbleibende Restrisiko wird mit einem oder wenigen Swaps pauschal abgesichert. Diese Art der Absicherung bedarf danach natürlich einer regelmäßigen Kontrolle und entsprechenden Adjustierungen. Andererseits bleibt der Risikomanager mit einer Globalabsicherung flexibel.

Vorsicht Tilgung!

Vorsicht bei vorzeitiger Tilgung des Kredits! Besteht ein Swapgeschäft, so läuft dieses unabhängig vom Kredit weiter. Will man den Swap vorzeitig beenden, wird der aktuelle Barwert fällig. Dieser kann positiv oder negativ sein. Dabei kann es zu sehr hohen Auflösungszahlungen kommen. Es können bei Swaps selbstverständlich auch Kündigungsrechte mit eingebaut werden. Technisch sind das Swaptions, die sich derjenige, der das Kündigungsrecht hat, vom anderen kauft. Das kostet Prämie, und diese kann hoch sein. In der Regel wird die Prämienzahlung der Kündigungsrechte auf die regelmäßigen Zinssätze aufgeschlagen. Das verschlechtert die Konditionen und kann den Swap unattraktiv machen. Plant man also, den Kredit vorzeitig zu tilgen oder die Anleihe vor ihrem Laufzeitende zurückzukaufen, sollte man das bereits bei Abschluss des Swaps berücksichtigen.

Beispiel: Ein Immobilieninvestor kauft ein großes Mehrparteienhaus für 3 Millionen Euro. Dafür nimmt er einen Kredit über 3,5 Mio Euro und 30 Jahren Laufzeit auf. Die Bank rät ihm zu einem Zinsswap, ebenfalls über 3,5 Mio Euro und 30 Jahren Laufzeit. Er saniert das Gebäude umfassend und vermietet es lukrativ an neue Mieter. Nach fünf Jahren ergibt es sich, dass er die Immobilie für 4 Mio Euro verkaufen kann. Im Kredit hat er eine Klausel, dass er alle fünf Jahre vorzeitig tilgen kann. Davon macht er Gebrauch und freut sich über die 500.000 Euro Gewinn, die ihm übrig bleiben. Bis er einen Anruf seiner Bank bekommt. Der Zinsswap, der noch eine Restlaufzeit von 25 Jahren hat, kann aufgelöst werden. Zu einem Preis von 700.000 Euro. Denn leider ist der Markt im Swap gegen den Investor gelaufen und der aktuelle Barwert des Swaps aus Sicht des Investors liegt bei minus 700.000 Euro. Im Zinsswap selbst war kein Kündigungsrecht vereinbart. Der Investor kann sich nun entscheiden, den Zinsswap weiter laufen zu lassen und regelmäßig Zinzahlungen leisten. Oder er löst den Swap gegen die Zahlung von 700.000 Euro vorzeitig auf.