Der Future Kontrakt passt selten 100% zum Grundgeschäft

Futures sind standardisierte Verträge. Im Normalfall werden die angebotenen Kontrakte nicht exakt dem Hedgingbedarf entsprechen, den ein Investor oder Risikomanager hat. Es ist deshalb wichtig, den Hedge so gut wie möglich dem Absicherungsbedarf anzupassen.

Die Laufzeit im Zweifel etwas länger

Die Laufzeit des Futures sollte, sofern keine exakte Übereinstimmung möglich ist, etwas länger gewählt werden als es der Absicherungsbedarf erfordert.

Proxi Hedge und Cross Hedge

Die Wahl des Kontrakts sollte sich möglichst nahe mit der Qualität und Quantität des abzusichernden Basiswertes angleichen. Gibt es keinen Futures Kontrakt auf das Asset, das abgesichert werden soll, so wählt man einen Kontrakt, der mit dem Asset am stärksten korreliert ist. In diesem Fall spricht man von Cross Hedging, da man einen Basiswert mit einem Future auf einen anderen Basiswert absichert. Sichert man sein Geschäft hingegen mit einem sehr ähnlichen Future ab, der allerdings in kleineren Details wie etwa der Qualität nicht mit dem Grundgeschäft übereinstimmt, so spricht man von einem Proxi Hedge.

Die ideale Hedge Ratio

Da ein Futures Kontrakt in der Regel zur Absicherung eingesetzt werden soll, kann man sich überlegen, ob man sich tatsächlich mit einem Verhältnis 1:1 absichern muss, oder davon auch abweichen kann. Schließlich hängt der Erfolg der Absicherung auch von der Entwicklung des Futures sowie des Spot Preises ab. Deshalb kann man sich mithilfe einer Formel das ideale oder optimale Absicherungsverhältnis ausrechnen:

\( h^{*}=\rho\frac{\sigma_{S}}{\sigma_{F}} \)

- \( h^{*} \) ist die optimale Hedge Ratio (optimales Absicherungsverhältnis)

- \( σ_{S} \) ist die Standardabweichung des Basiswertes ΔS. ΔS hingegen ist die Veränderung im Spotpreis während der Haltedauer des Futures.

- \( σ_{F} \) ist die Standardabweichung des Futures ΔF. ΔF ist die Veränderung im Future Preis während der Haltedauer des Futures.

- ρ ist der Korrelationskoeffizient zwischen dem Basiswert ΔS und dem Future ΔF

Gut zu wissen: Standardabweichung und Korrelation

Die Daten für die Standardabweichung sowie den Korrelationskoeffizienten erhält man aus historischen Marktdaten. Meist werden diese Informationen auch von den jeweiligen Börsen, in jedem Fall aber von spezialisierten Informationsdienstleistern, angeboten. Alternativ kann sich jeder Marktteilnehmer anhand historischer Marktdaten die Standardabweichung sowie die Korrelation selbst herleiten.

Allgemeine Formel zur Berechnung der Standardabweichung:

\( σ=\sqrt{\frac{\sum x_{i}^{2}}{n-1}-\frac{(\sum x_{i})^{2}}{n(n-1)}} \)Allgemeine Formel zur Berechnung der Korrelation:

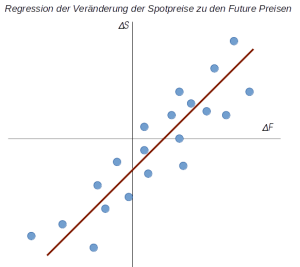

\( ρ=\frac{n\sum x_{i}y_{i}-\sum x_{i}\sum y_{i}}{\sqrt{\left[n\sum x_{i}^{2}-(\sum x_{i})^{2}\right]\left[n\sum y_{i}^{2}-(\sum y_{i})^{2}\right]}} \)Die optimale Hedge Ratio ist die Steigung der Regressionskurve

Grafisch kann man sich die optimale Hedge Ratio als die Steigung der Regressionskurve veranschaulichen, die entsteht, wenn man die Veränderung der Spotpreise (ΔS) gegen die Veränderung der Future Preise (ΔF) gegeneinander regressiert.

Das optimale Absicherungsverhältnis hängt also grundsätzlich von dem Zusammenhang zwischen der Entwicklung des Futures Preises sowie des Basispreises ab. Würden sich etwa die Standardabweichung von Asset und Future gleichen \( (σ_{F}

=σ_{S}) \) und wäre die Korrelation der beiden gleich ein (ρ = 1), so hätten wir tatsächlich eine Hedge Ratio von 1,0. Verändert sich aber zum Beispiel der Future im Preis immer doppelt so stark wie der Basiswert \( (σ_{F}=2σ_{S}) \), so wäre die optimale Hedge Ratio schon nur mehr bei 0,5. Man sieht also, dass man nicht immer exakt eine Absicherung 1:1 wählen sollte, um das vorhandene Risiko aus dem Basiswert zu minimieren!

Ein Beispiel

Ein Landwirt möchte sich mit Mais Future Kontrakten die Ernte absichern. Dafür hat er folgende Marktdaten vorliegen:

- Volatilität (Standardabweichung) für den Illinois NC Corn Spot Price Index aktuell: 0,031351

- Volatilität (Standardabweichung) für den Corn Dezember Future Kontrakt an der CBOT aktuell: 0,027009

- Korrelation zwischen dem Spot Preis und dem Future Preis: 0,91

Somit ergibt sich folgende, optimale Hedge Ratio für den Landwirt: \( h* = 0,91 x \frac{0,031351}{0,027009}=1,056 \)